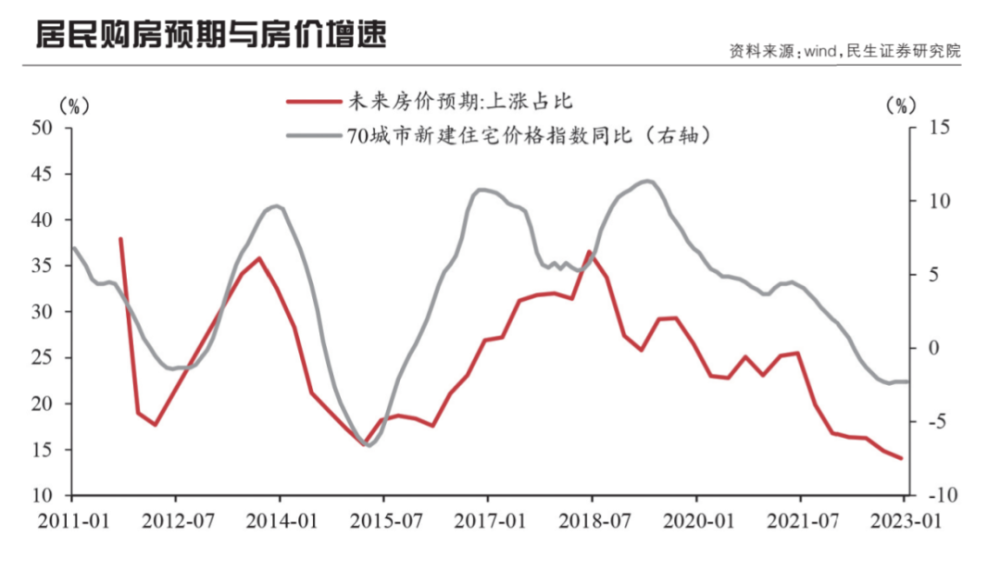

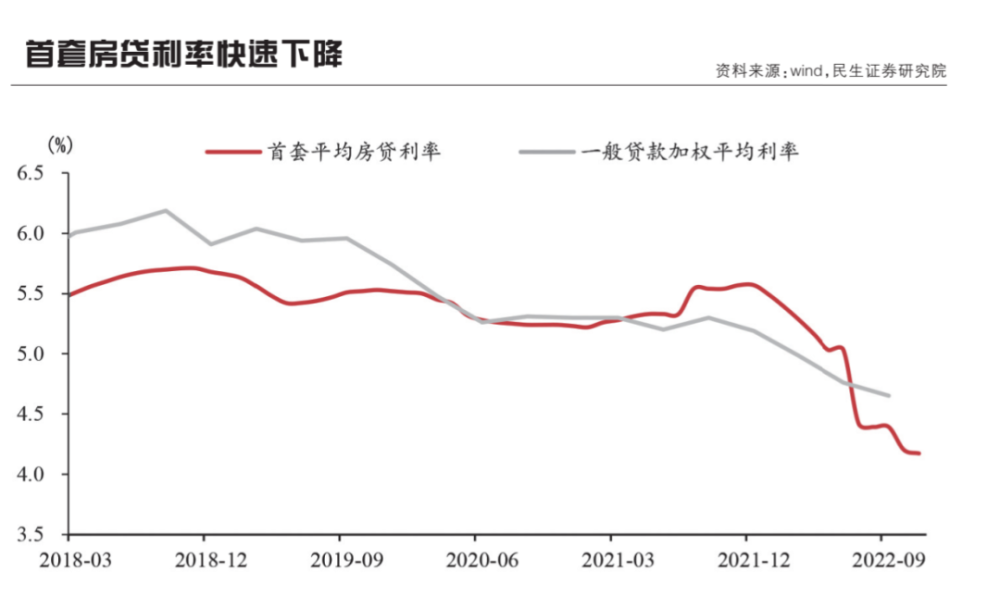

都会与地区管理研究院 苏志勇 客岁下半年以来,天下各地住民提前归还住房贷款征象愈演愈烈。由于还贷申请过于会合,不少银行不得不关闭了线上预约申请通道,线下柜台业务管理也排到了几个月之后。为此,银保监会克日召开专题集会,针对反映较多的个人住房贷款提前还款难、预约时间长等题目,要求银行加速处置惩罚积存申请,做好提前还款服务。在羁系部分的脱手干预下,现在提前还贷困难的题目已渐渐缓解,但关于提前还贷背后的深层逻辑,以及由此对房地产市场和金融机构带来的影响,值得反思。 01 提前还贷缘故原由探究 回首汗青可以发现,从2008年以来我国曾经履历过4次“提前还贷潮”。第一次是2008年,在财务“四万亿”政策下,钱币政策由“从紧”转向“适度宽松”,央行从2008年9月16日至12月22日一连5次降息,促使贷款人通过提前还款低落利钱本钱,RMBS早偿率从14.25%敏捷攀升至24.54%。 第二次是2012年,受欧债危急影响,经济增速放缓,钱币政策转宽,央行一连两次降准、降息,按揭贷款利率显着低落再次刺激住民提前还贷意愿,RMBS早偿率从7.24%上升至17.46%。  第三次是2014~2015年,2014年房地产市场遇冷导致经济增速回落,2015年至2016年一连五次降准、降息,按揭利率从6.96%降至4.55%,出现了短暂提前还贷征象。但在房价急速上涨和理产业品收益率走高情况下,此轮还贷潮并未连续。 本轮“提前还贷潮”从2021年就已经开始,2022年前三季度RMBS早偿率一度到达13%,四序度回落至8%左右,现在根本维持在10%左右,与之前频频相比并不算高,但连续时间较长,对房地产市场以致金融机构的红利预期都产生了肯定影响。 至于提前还贷征象产生的缘故原由,归结起来重要有以下几个方面: 一是与房地产市场走势高度相干。今后前历次情况看,住民按揭贷款的走势根本跟随房价变更。房价上涨预期较强,住民购房意愿随之加强,住民倾向于加杠杆;反之,房价上涨预期削弱,住民购房意愿降落,更倾向于降杠杆。2021年以来房地产市场显着进入调解期,预期转向,住民住房消耗意愿降落,开始降杠杆。  二是房贷利率降落导致新增房贷与存量房贷利差扩大。现在我国房贷利率接纳的是由LPR基准利率加点构成,刺激公道住房消耗需求政策之下,新发按揭贷款利率大幅降落,纵然LPR重新订价,但存量房贷利率加点稳定,导致存量房贷与新增房贷利差扩大(现行房贷利率与此前高点利率的差值最高凌驾1.5个百分点),促使住民提前归还高本钱贷款。别的,在银行活动性充裕的配景下,谋划贷、名誉贷等利率大幅降落,一些住民选择使用此类低息贷款置换高本钱按揭贷款。 三是投资理财渠道少,收益率低。2022年以来,楼市、股市一起走低,A股整年跌幅靠近20%,股票型基金均匀跌幅超19%,各种理产业品也是风险增长、收益率严峻降落,投资者综合收益率降至2%左右,投资收益远不能覆盖贷款本钱,由此导致有按揭贷款的住民选择提前还贷。 四是受疫情等因素影响,住民收入预期不稳固,对将来的不可预知导致存款意愿加强,消耗意愿降落。有闲置资金的环境下起首选择提前还清贷款做到“无债一身轻”。 综合历次“提前还贷潮”可以看出,存量房贷与新增房贷之间的利差是导致提前还贷的外貌缘故原由,房价预期和住民消耗意愿降落、对将来预期的不确定才是导致提前还贷的深层缘故原由。 01 提前还贷要算好两笔账 关于是否应当提前还房贷有两种截然差别的观点,一种观点以为提前还贷不可取,缘故原由是通货膨胀导致钱币贬值,借银行的钱相称于占了银行的自制;另一种观点则以为贷款利率过高,提前还贷可以节流资金本钱。笔者以为对此不能一概而论,是否提前还贷必要算好两笔账:经济账和法律风险账。  起首要算好经济账。一样平常按揭贷款年限可做到30年,回望已往30年,通货膨胀率远远凌驾了银行贷款利率。只管现在通货膨胀有所放缓,但随着环球通胀的伸张,将来我国的通胀压力也会渐渐加大,思量到通胀因素,现实按揭贷款利率并不高。 不思量通胀因素,仅从实际环境看,提前还贷是否符合还要看还款年限、还款方式、资金泉源等因素。按揭贷款还款方式一样平常分为等额本息和等额本金两种,等额本息还款限期假如没有到达二分之一(好比20年期贷款还款限期不满10年),提前还款比力划算;等额本金还款限期没有到达三分之一,提前还款比力划算。从资金泉源上看,假如是闲置资金且没有更好的投资渠道或其他消耗需求,可选择提前还款;假如是选择以其他情势的贷款更换,不但要思量高额的手续费、中介费等本钱,还要思量贷款的正当合规性。别的,按照现行政策,个人住房贷款利钱可按每月1000元的尺度享受个税专项附加扣除,一年有12000元的个税扣除额度,这也是购房者提前还贷时必要思量的因素。 其次要思量法律风险。现在随着支持实体经济政策出台和银行活动性的宽裕,谋划贷、消耗贷等贷款利率连续走低,一些贷款中介开始借机以“利率低”“放款快”为诱饵,诱导购房者通过管理谋划贷作为过桥资金,归还按揭贷款,这种操纵不但隐含违规风险,乃至有大概冒犯法律。好比在一些违规中介机构诱导下伪造业务执照、谋划流水等信息得到贷款资格。比年来,各地金融羁系部分将谋划贷违规进入楼市列为重点查处对象,一旦遭到查处,不但要还清贷款,还会对个人征信记载造成影响,情况严峻的乃至大概冒犯法律。 01 “提前还贷潮”的应对之策 随着房地产市场下滑和住民提前还贷意愿加强,我国个人住房贷款规模增速大幅下滑。根据人民银行的数据,2022年末金融机构本外币住户贷款余额74.94万亿元,个人住房贷款余额38.8万亿元,同比增长1.2%,增速比上年末降落了10个百分点。2022年4季度按揭贷款环比净淘汰1100亿元,为2008年4季度以来初次环比淘汰。只管个人住房贷款增速大幅下滑,但仍占到住户贷款余额的51.8%。 对于银行来说,个人住房贷款是最为优质的资产,不但收益稳固,而且风险很小。假如短期内出现大面积提前还贷,不但影响到银行恒久的利差收益,而且短期内很难找到雷同优质资产相匹配,增长了时机本钱。因此,面临汹涌的“提前还贷潮”,银行大多接纳了耽搁战术,通过关闭线上预约通道、拉长预约时间等方式耽搁还贷进度。但是如许的操纵不但不能制止提前还贷,反而会严峻影响到银行的信誉和品牌形象。对此,银保监会克日召开专题集会,针对反映较多的个人住房贷款提前还款难、预约时间长等题目,要求银行加速处置惩罚积存申请,做好提前还款服务。 怎样应对汹涌的“提前还贷潮”?联合我国国情和现行政策,可以从以下几个方面应对。 一是低落存量房贷利率。这是近期经济学界讨论最多的话题,包罗孟晓苏、任泽同等经济学家纷纷号令出台步伐引导银行适度下调存量房贷利率,同时降息以低落银行负债本钱。任泽平以为,低落存量房贷利率不但低落了购房者利钱本钱,刺激了住房消耗,而且对宏观经济也将产生积极影响。 低落存量房贷利率对银行来说固然利差收益受到了肯定丧失,但相比提前还贷来说究竟保住了房贷存量。在2008?年也曾经下调过存量房贷利率,对房地产市场和宏观经济规复起到了积极作用。 二是效仿发达国家接纳“再融资”方式。西欧发达国家对提前还贷有着比力成熟的应对步伐,比方美国,贷款人可以随时选择以更低的利率举行“再融资”。在扣除已付的本金和利钱之后,银行或其他贷款机构先行代为付清贷款人高利率的存量贷款,然后以当前较低利率重新为其管理贷款。这种做法相比直接低落存量房贷利率固然操纵起来比力繁琐,但更为科学,也是值得鉴戒的应对之策。 三是加大个人住房贷款抵扣个税力度。将房贷利钱抵扣个税是国际上广泛接纳的税收优惠政策,据统计现在有80多个国家在接纳。在英、美等国,住房抵押贷款通常可抵扣个人收入所得税大概是出租房屋所得税,而且每每是较大抵扣项。综合各国环境,常用的抵免方式包罗税前抵扣、应纳税额抵扣、财务补贴等三种。现在我国针对首套房贷接纳的是“一刀切”的政策,岂论贷款额度多少,每月固定抵扣1000元。 固然操纵起来比力轻便,但在制度计划上存在显着毛病。近期网络就传播着“1元房贷抵个税”征象:提前还贷并不完全还清,而是只留一小部门(每月还贷1元),如许仍旧可以享受个税抵扣优惠政策。房贷抵扣个税的政策方向是精确的,但在制度计划上应更科学,好比根据房贷额度和现实利钱付出确定抵扣比例或抵扣额,贷款额度越高,抵扣力度越大。 四是增强谋划贷、消耗贷羁系,严肃查处违规放贷、违规调用等征象。近来人民银行、银保监会再次要求贸易银行连续做好贷前贷后管理,增强风险警示。羁系部分也将加大查抄处罚力度,实时查处违规中介并披露典范案例。 01 提前还贷引发银行红利模式思索 银行业是典范的顺周期行业,红利程度对经济周期的变更极为敏感。特殊是作为支柱财产的房地产不停是银行业最大的收入泉源。从2022年的“停贷风波”到“提前还贷潮”,突显出银行对房地产信贷的高度依靠,也为银行业谋划模式转型敲响警钟:随着房地产增量开辟的黄金期间闭幕,银行业30年来“躺着赢利”的期间即将竣事,银行过分依靠房地产、依赖存贷利差的红利模式难以为继。 受我国金融业管理体制等因素影响,我国银行业仍处于以存款、贷款、汇款为中央的传统模式,依赖资产规模扩张实现增长,而成熟金融市场的银行业已经向生意业务银行和财产管理银行变化。随着国内存款利率市场化推进,存贷利差将进一步收窄,银行红利模式亟待创新。 在红利模式上,根据发达国家金融机构履历,渐渐发展以财产管理为抓手的负债端,辅之以资产证券化与生意业务为底子的资产端,是银行红利模式转型的方向。 比年来只管一些贸易银行也在渐渐实验开发新的利润增长点,好比赚取各项手续费和佣金收入,但现在的非利钱利润在利润体系中的占比仍旧偏少。贸易银行仍需在加强自身经济气力的同时,不停发展中心业务,提拔服务质量和服务代价,加大创新力度,拓展新的红利渠道。 在资金投向上,随着房地产高速增长的期间竣事,银行信贷投向也要随国家财产政策做出调解,转向低碳环保等新兴财产和高端制造业,向实体经济要效益,寻求新的利润增长点。 (此文刊于中国房地产报3月6日11版 责任编辑 苏志勇) 值班编委:苏志勇 排版:陶汝杰 审读:戴士潮 中国房地产报版权全部 未经授权不得转载以及任何情势利用 |